Qu'est-ce que la monnaie ?

Sans les monnaies, les échanges se feraient sur la base du troc, avec un certain nombre de problématiques qui en découlent :

– Obligation de multiplier les échanges si vendeur et acheteur ne s’accordent pas sur le même couple de marchandises à échanger.

– Création d’une dépendance entre les besoins réciproques de chaque participant à l’échange.

– Obligation à acheter en même temps que l’on vend.

La monnaie permet de résorber l’ensemble de ces travers. Elle est un équivalent général qui est accepté par tous comme moyen de paiement. La monnaie est ainsi une convention, elle repose par suite sur la confiance des individus.

Elle a trois fonctions économiques :

– Unité de compte (étalon de mesure qui permet de rapporter tous les biens et les produits à une échelle unique).

– Intermédiaire des échanges (agent de circulation qui permet d’échanger des biens et des services contre une monnaie).

– Réserve de valeur (la monnaie a une valeur en elle-même et on peut la stocker pour la dépenser plus tard). Attention, d’autres éléments peuvent être des réserves de valeur comme les titres mobiliers par exemple (actions, obligations), mais ils ne sont pas de la monnaie car ils n’ont pas les fonctions d’unité de compte et d’intermédiaire des échanges.

La monnaie a aussi une fonction politique, elle assoie le pouvoir politique puisque c’est celui-ci qui seul peut battre monnaie, lui donner sa valeur.

La monnaie a enfin une fonction sociale, sa valeur repose sur la confiance des individus. Elle a ainsi un rôle de cohésion, d’intégration, puisque tous les individus partagent cette valeur, cette confiance dans la monnaie. De plus, la monnaie permet les échanges économiques ce qui est aussi vecteur d’intégration et de cohésion sociale.

Comment la monnaie est-elle créée ?

On dit qu’il y a création de monnaie lorsque de la monnaie nouvelle est dans la main d’agents économiques non financiers.

I. Qui crée la monnaie ?

Trois échelons pour la création monétaire :

1. Les banques centrales

2. Les banques de second rang (banques commerciales)

3. Les agents économiques non financiers

C’est seulement quand les agents économiques non financiers utilisent cette monnaie qu’il y a création de monnaie. La monnaie fiduciaire (pièces métalliques et billets) représente 10 % de la monnaie en circulation, la monnaie scripturale (écritures, cartes bleues, chèques) 90 %. Ce sont les banques commerciales qui créent la monnaie scripturale.

II. Comment cette création se passe-t-elle ?

Les banques créent de la monnaie en accordant des crédits. Ce ne sont pas les dépôts qui font les crédits comme on pourrait le penser initialement, mais les crédits qui font les dépôts, les banques créent de l’argent. Lorsque l’agent qui a obtenu le crédit dépense ce prêt, c’est là qu’il y a création monétaire avec la circulation de monnaie nouvelle.

L’échange de devises est aussi une création de monnaie, par exemple, une banque nationale crée de la monnaie nationale et détruit de la monnaie étrangère dans le cas d’une conversion de monnaie étrangère en monnaie nationale.

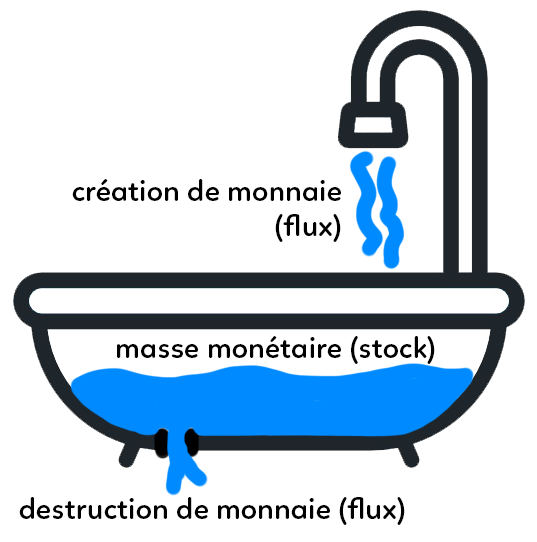

III. La monnaie peut-elle être détruite ?

La monnaie peut être détruite si on échange une monnaie contre et une autre, et surtout lorsque les agents économiques non financiers remboursent leurs emprunts. L’argent retourne à la banque et disparaît de la circulation, la monnaie est ainsi détruite.

La baignoire permet de représenter le stock de la masse monétaire en circulation, et les flux plus ou moins forts de création et de destruction de monnaie. L’importance de la masse monétaire en circulation dépend ainsi de l’intensité respective de ces deux flux.

Est-il possible de créer de la monnaie sans limites ?

Les banques créent de la monnaie à partir de rien, ex nihilo, en accordant des crédits. On pourrait ainsi supposer qu’il n’y pas de limites à la création monétaire. Dans une économie avec une seule banque, on pourrait penser que celle-ci gérerait aisément les échanges entre chacun des agents, par un simple jeu d’écriture, en créant de la monnaie autant que nécessaire.

Mais en réalité, les échanges, dans l’économie se font entre des agents clients de banques différentes et un système de régulation est mis en place. Une banque doit disposer de monnaie banque centrale (BC) pour pouvoir faire face à deux fuites :

– Les paiements faits aux autres banques :

La banque A doit faire le compte à la fin d’une journée du solde des paiements et des chèques que ses clients ont fait à ceux de la banque B, et la banque B fait de même pour les paiements effectués par ses clients envers la banque A.

Le solde des deux est le solde de compensation, qui est réglé par une chambre de compensation. Cette chambre organise les échanges et les soldes entre les différentes banques chaque jour. Ces échanges se font en monnaie banque centrale, soit la monnaie que les banques ont sur leur compte (obligatoire) à la banque centrale, c’est à partir de ce compte là qu’elles échangent entre elles.

C’est une première fuite qui se produit sur l’ensemble des comptes des clients des banques, le fait qu’elle doit avoir un stock de monnaie banque centrale.

– Les retraits en liquide :

Un cinquième des paiements se font en monnaie fiduciaire (pièces et billets). Pour un crédit de 100 euros on considère donc que 20 euros sont dépensés en billets. La banque doit ainsi avoir des stocks de monnaie fiduciaire pour assurer les paiements de ses clients.

Par ailleurs, les banques ne disposent pas d’un crédit illimité à la banque centrale, cette dernière accorde des prêts de monnaie banque centrale aux banques commerciales. Les crédits que celles-ci peuvent faire dépendent de la quantité de monnaie banque centrale dont elles disposent.

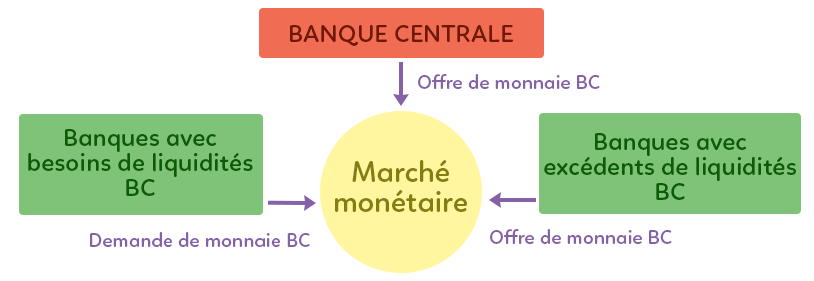

Comment faire si une banque n’a pas assez de monnaie banque centrale pour assurer les paiements de ses clients ?

Elle peut se refinancer sur le marché monétaire. La banque centrale prête de la monnaie banque centrale contre le versement d’intérêts, cette monnaie n’étant pas gratuite.

Ces taux d’intérêts sont ensuite répercutés sur les prêts que les banques commerciales peuvent s’accorder entre-elles et sur ceux qu’elles accordent aux particuliers. Les taux de la banque centrale sont ainsi appelés les taux directeurs parce que ce sont ces taux-là, quand ils sont augmentés ou diminués, qui influencent ensuite tous les taux des prêts aux agents économiques dans l’économie réelle.

Sur le marché monétaire on a ainsi des banques qui ont un excès de monnaie banque centrale et des banques qui ont des besoins de liquidités en monnaie banque centrale. Elles peuvent s’échanger cette monnaie à un prix. Le prix ici est le taux d’intérêt directeur qui se répercute.

Pour les banques commerciales, s’emprunter les unes aux autres et se refinancer a un coût, le coût de refinancement. C’est ce coût qui limite les quantités de monnaie produites.

L’autre limite aux quantités de monnaie créées est la limite posée par la banque centrale, son offre de monnaie étant limitée. Quand elle augmente ses taux directeurs et limite la quantité de monnaie en circulation, elle contraint les banques commerciales qui doivent elles aussi augmenter leurs taux d’intérêt et diminuer la quantité de monnaie créée.

Il y a ainsi deux instruments pour réguler la quantité de monnaie créée :

– la modification des taux d’intérêts directeurs,

– le niveau de la monnaie banque centrale.